资本市场发展必须坚持市场化、法治化原则,依法诚信经营是最基本的市场纪律。证监会4月24日表态严厉打击上市公司财务造假,上市公司财务造假往往伴生未按规定披露重大信息、大股东非法占用上市公司资金等严重损害投资者利益的其他违法犯罪行为,审计评估等中介机构未能勤勉尽责执业、“看门人”作用缺失的问题依然突出。

今年3月1日实施的新《证券法》大幅提高了财务造假的违法成本,通过新增信息披露条款凸显出重要性,其中不仅包括扩大信息披露义务人的范围,信息披露内容简洁明晰、通俗易懂(第七十八条)以及披露义务人应具有自愿性原则(第八十四条)等,而且也就对信息披露的真实程度做了严厉的惩罚力度,即相比于原来《证券法》的最高惩罚金额只有60万,现提高到1000万元。

同时,新《证券法》还创设了中国特色的证券集体诉讼制度,因财务造假受损失的投资者可通过投资者保护机构参加证券民事赔偿诉讼,巨额赔偿将大幅提高造假成本,可以预期“重罚+严惩+高额赔偿”将成为执法常态化。

早在2019年,对上市公司财务造假行为的从严从重从快打击就是证监会的工作重点。但事实上,上市公司的财务造假行为始终屡禁不止。近日,被媒体报道的诺德股份并购案就疑似被卷入关联交易未披露涉嫌利益输送的泥潭。

4月20日晚,被称为“铜箔第一股”的诺德股份(600110.SH)发布公告,拟斥资8.48亿元现金收购福建清景铜箔有限公司(下称“福建清景铜箔”)100%股权。公告甫出,市场反对之声不绝于耳,机构散户一起用脚投票。数据显示,诺德股份股价在4月21日至23日三个交易日内累计下跌12.09%。

据中国网财经报道,此次诺德股份拟收购福建清景铜箔事项无论从方案设计,到信息披露,均极大挑战了市场底线。通过深入梳理整个并购交易,一场关联交易利益输送,掏空上市公司的图景似乎逐渐清晰。

资金不充裕与畸形高价收购

相比同业企业,诺德股份此次的拟并购资产福建清景铜箔估值畸高。同行上市公司嘉元科技4月17日公告,年产1.5万吨高性能铜箔项目投资总额为10.1亿元,而清景铜箔的铜箔年产能规模约为5000吨,并购评估报告的估值却高达8.48亿元,已接近上述1.5万吨铜箔的项目投资总额。

此外在4月20日智慧能源(600869)发布2020年度非公开发行A股股票预案中,高精度超薄锂电铜箔项目拟建设年产5000吨4.5-9微米高精度超薄锂电铜箔生产能力,总投资金额为3.58亿元。同样年产规模的清景铜箔的估值几乎是智慧能源投资总额的2.37倍以上。这已经超出了市场正常的估值价格。

值得注意的是, 诺德股份的资金也不充裕。截至2019年第三季度,诺德股份的货币资金为9.81亿元,而短期借款为24.04亿元,长期借款为6.32亿元,经营活动产生的现金流量净额为1.23亿元。此外,诺德股份1月23日发布公告称,2019年公司净利润将亏损1.1亿元-1.3亿元。归属于上市公司股东扣除非经常性损益后的净利润-12,500万元至-14,500万元。

即便诺德股份在后来的澄清公告中表示,此次收购,转让方有业绩承诺,清景铜箔于2020年度、2021年度和2022年度需实现的分别不低于6600万元、7600万元、8600万元,三年合计不低于22800万元。但仍难以掩盖畸形高价的事实,这难免给此次交易带上了“利益输送”的味道。

有专家曾分析上市公司热衷并购的原因表示:一是主业不振或主业不明显,缺少核心竞争力,希望通过并购来做强主业。二是并购多由投资者买单,导致高溢价并购重重上演;同时,市场缺乏相关问责机制,董监高无需为并购担责有关。进而导致一些上市公司用高溢价并购收购垃圾资产,最终成为企业包袱。再者,一些不规范并购也暗藏违规交易,比如用高溢价并购来收购公司实控人或关联方资产,进而利益输送。或通过并购制造利好预期,掩护公司大股东或董监高进行股份减持等。

拟并购资产清景铜箔疑似关联企业

据媒体报道,“收购标的”福建清景铜箔实控人彭燕美以及法人陈生,与上市公司实控人陈立志存在的关联关系,以及错综复杂的关联链条。

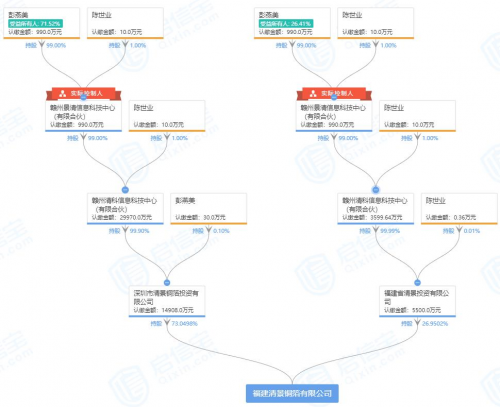

福建清景铜箔的两大股东分别为深圳市清景铜箔投资有限公司(下称“深圳清景铜箔”),持股73.05%,福建省清景投资有限公司(下称“福建清景投资”),持股26.95%。进一步搜索可知,深圳清景铜箔的2名股东分别为:赣州清科信息科技中心(有限合伙)持股99.9%;彭燕美持股0.1%;而福建清景投资的2名股东分别为:赣州清科信息科技中心(有限合伙)持股99.99%;陈世业持股0.01%。

上市公司拟收购标的——福建清景铜箔的实控人为彭燕美。

而福建清景铜箔的法人陈生,与另一位自然人陈加昆共同参股了一家叫作广州市加明建材有限公司(2011年4月19日成立,2016年9月12日已注销)的公司,其中陈生担任法人、总经理等职,持股80%,陈加昆持股20%,担任监事一职。

陈加昆的另一个身份,是上海中科英华科技发展有限公司的法人、执行董事。

中科英华为上市公司实控人与“被收购标的”法人、实控人产生交集的“核心”。

其中,中科英华持股1%的股东林舜华,曾在外任职的角色包括深圳市晟兴汇投资有限公司的监事,(2019年4月26日卸职),而深圳市晟兴汇投资的法人正是上市公司诺徳股份实控人陈立志。

无独有偶,福建清景铜箔实控人彭燕美,也通过类似链条,与诺徳股份实控人陈立志产生了关联关系。

清景铜箔股东为深圳清景铜箔及福建清景投资,深圳清景铜箔和福建清景投资实控人为彭燕美,深圳清景铜箔与诺德股份注册地及办公地均为深圳。

媒体发布相关报道的当晚,不到半天时间,诺德股份迅速发布了澄清公告,对本次收购、关联关系、股权质押等问题进行了针对性回复。但对于福建清景铜箔法人及实际控制人均与诺德股份实际控制人的存在关联等诸多巧合,未作出有力解释。

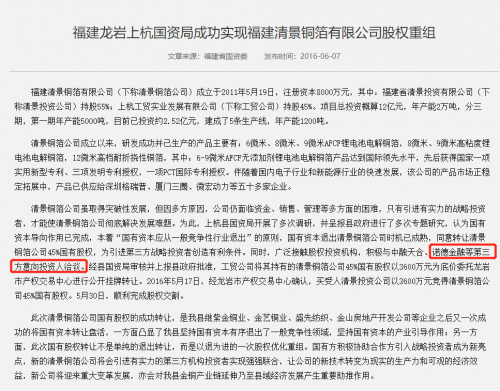

此外,在福建省国资委的一篇报道中显示,上杭县国资局此前退出福建清景铜箔有限公司时,曾与诺德金融等第三方意向投资人洽谈。诺德金融的法人正是诺德股份的法人陈立志。

实控人资金链紧绷 股权100%质押即将到期

诺德股份2020年1月21日曾公告披露,控股股东深圳市邦民产业控股有限公司(简称“邦民控股”)持有的1.041亿股上市公司股权中已有7332万股被质押。

但据消息人士向中国网财经透露,公告披露的仅为场内质押部分,加上场外部分,实际控制人所持股份已全部质押,且在2019年底已到期,资方给予的最后还款期限是2020年6月底,届时仍无法偿还借款则对实际控制人所持股份进行拍卖,实际控制人迫于期限临近想出通过上市公司高价收购自己控制的资产达到解除个人危机得目的,上市公司彻底沦为实际控制人的私人提款机。

诺德股份随即的澄清中明确了仅有7332万股被质押,并表示,涉及的三笔质押均已沟通展期,不存在100%股权质押,控股股东质押股份目前不存在平仓风险,具备资金偿还能力,有足够的风险控制能力。

利益输送之谜

诺德股份,其前身是中国科学院长春应用化学研究所于 1987 年创办的长春热缩材料厂,为国家级高新技术企业。1997 年在上海证券交易所上市,成为中国科学院系统首家上市公司,现已成为国内锂电铜箔的龙头企业。

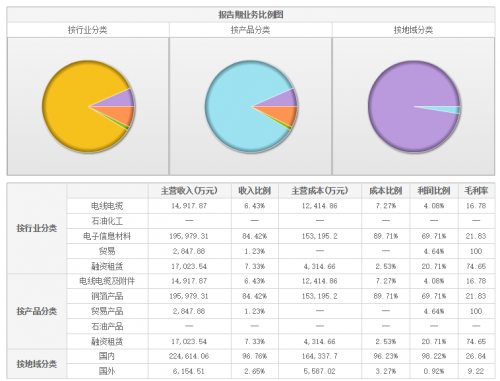

诺德股份主营产品为不同厚度的锂电铜箔以及少量电子铜箔,国内市场占有率超 35%,全球市场占有率超20%。铜箔,一般是指铜或铜合金,通过压延、电解等工艺加工而成的铜带(片)。根据应用领域不同可分为电子铜箔和锂电铜箔。其中,电子铜箔主要应用于覆铜箔层压板(CCL)和印制线路板(PCB)的制作;锂电铜箔则应用于锂电池负极的制作。

目标公司福建清景铜箔是福建省一家电解铜箔材料生产企业,产能方面,拥有规划设计年产2万吨高端电解铜箔生产基地。目前该基地已实现年产5000吨超薄锂电铜箔,剩余15000吨厂房建设尚在筹建中。

(诺德股份主营业务)

产品方面,目前福建清景铜箔正在研发生产锂电池用的高端锂电铜箔,主要产品有4.5μm双面光、6μm双面光、8μm双面光锂电铜箔,主要应用于电动汽车锂电池、3C类锂电池、储能电池等领域。

客户方面,清景铜箔主要客户有国内锂电池生产商宁德时代、比亚迪、中航锂电、微宏动力等客户。

宁德时代也是诺德股份的第一大客户,清景铜箔坐落地距宁德时代的大本营仅500公里路程。

由此来看,诺德股份与标的福建清景铜箔交易双方经营业务与客户几乎完全重叠。

除了经营业务与客户重叠的巧合外,同期业绩两家企业的“此消彼长”也非常耐人寻味。从营收来看,福建清景铜箔于2011年成立,诺德股份营业利润也从2011年开始为负。此外,虽为行业龙头,诺德股份与超华科技、嘉元科技同期相比,净利润占营业收入比重表现并不突出。

(诺德股份财务数据 来源:巨潮网)

| 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| 营业收入 | 717 | 1125 | 1240 | 1533 | 1973 | 1892 | 1726 | 2002 | 2538 | 2321 |

| 营业成本 | 577 | 905 | 1006 | 1276 | 1756 | 1724 | 1508 | 1493 | 1801 | 1708 |

| 营业利润 | 21 | 27 | -88 | -82 | -99 | -290 | 216 | 81 | 277 | 166 |

| 利润总额 | 30 | 32 | -45 | 14 | 6 | -289 | 213 | 91 | 288 | 167 |

| 净利润 | 19 | 35 | -58 | 6 | 1 | -286 | 109 | 49 | 216 | 126 |

| 净利润占营业收入比重 | 3% | 3% | -5% | 0% | 0% | 0% | 6% | 2% | 9% | 5% |

(同行超华科技财务数据 来源:巨潮网)

| 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| 营业收入 | 36 | 46 | 153 | 153 | 264 | 238 | 209 | 284 | 299 | 306 |

| 营业成本 | 29 | 38 | 118 | 117 | 224 | 193 | 180 | 240 | 250 | 254 |

| 营业利润 | 4 | 2 | 19 | 19 | 6 | 20 | 5 | 8 | 15 | 4 |

| 利润总额 | 4 | 3 | 20 | 20 | 16 | 20 | 9 | 8 | 15 | 1 |

| 净利润 | 4 | 3 | 18 | 17 | 14 | 17 | 8 | 11 | 15 | 2 |

| 净利润占营业收入比重 | 11% | 7% | 12% | 11% | 5% | 7% | 4% | 4% | 5% | 1% |

(同行上市公司嘉元科技 来源:巨潮网)

| 2016 | 2017 | 2018 | 2019 | |

| 营业收入 | 419 | 566 | 1153 | 1446 |

| 营业成本 | 304 | 411 | 839 | 944 |

| 营业利润 | 67 | 100 | 212 | 383 |

| 利润总额 | 73 | 98 | 203 | 380 |

| 净利润 | 62 | 85 | 176 | 330 |

| 净利润占营业收入比重 | 15% | 15% | 15% | 23% |

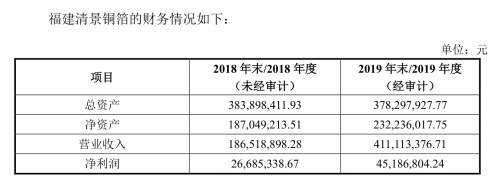

反观福建清景铜箔2018年-2019年财务情况,营业收入实现了120%的增长,净利润实现了69%的增长,净利润占营业收入比重达11%,各项指标都远优于诺德股份。

业内资深人士共知,关联交易屡见不鲜。国内部分大型上市企业,把优质资产打包上市,叫股份公司,低效资产留在非上市部分,名义上叫集团公司。然后再通过错综复杂的关联交易,养活非上市公司。当上市的目的是为了圈了钱反哺非上市部分,或者进行利益输送,上市公司也成为货真价实的“血牛”,面临着被掏空的风险,最终损害的还是股东和广大投资者的利益。

据《证监会严厉打击上市公司财务造假》显示,下一步,证监会将继续坚持市场化、法治化原则,重拳打击上市公司财务造假、欺诈等恶性违法行为,用足用好新《证券法》,集中执法资源,强化执法力度,从严从重从快追究相关机构和人员的违法责任,加大证券违法违规成本,涉嫌刑事犯罪的依法移送公安机关,坚决净化市场环境,保护投资者合法权益,切实维护市场纪律和市场秩序,促进资本市场健康稳定发展。

相信,在监管的重拳出击下,会给相关损害股民和投资者利益的行为强力震慑。